ВСТУП

У курсовій роботі ми розглянемо міжнародні фінансово-кредитні установи, їх організація та діяльність. Міжнародні та регіональні валютно-кредитні організації – це установи, які створені на базі багатосторонніх угод між державами. Найважливішу роль серед них у сучасний період відіграють Міжнародний валютний фонд (МВФ) і Міжнародний банк реконструкції та розвитку (МБРР). Останній сьогодні є головною установою Групи Світового банку. Штаб-квартири організацій розташовані у Вашингтоні. Вказані установи було засновано на Міжнародній валютно-фінансовій конференції, яка відбулася у 1944 р. у Бреттон-Вудсі (США). СРСР та Україна хоча і брали участь у конференції, але не ратифікували угоди про МВФ та МБРР і не вступили до складу цих організацій. Наслідком стала багаторічна ізоляція СРСР та його союзників від світової економічної та валютно-фінансової системи, що значною мірою було зумовлено політичними та ідеологічними мотивами. У 1992 р. у практиці міждержавних валютних відносин сталася досить значна подія: членами МВФ прийнято країни, що входили до колишнього СРСР, у тому числі й Україну. Завдяки цьому фактично завершено процес глобалізації економічного простору валютного регулювання, що здійснюється цією важливою міжнародною організацією.

У світовій практиці основні міжнародні фінансові інституції об’єднані під загальною назвою «Світовий банк». Окрім Міжнародного банку реконструкцій та розвитку до структури Світового банку входять: Міжнародна фінансова корпорація, Міжнародна асоціація розвитку, Багатостороннє агентство гарантій інвестицій та Міжнародний Центр із врегулювання інвестиційних суперечок (МЦВІС).

Міжнародні та регіональні валютно-фінансові організації створюються на базі багатосторонніх угод між державами. Їхня мета – сприяти розвитку зовнішньої торгівлі і міжнародного та регіонального валютно-фінансового співробітництва, підтримання рівноваги платіжних балансів країн, що входять до них, регулювання курсів їх валют, надання кредитів цим країнам та гарантування приватних позик за кордоном.

Міжнародні фінансові організації відіграють усе більшу роль у міжнародних економічних відносинах. Це пояснюється тим, що саме через канали цих організацій проходить значна частка світових інвестицій, купівля та продаж валюти для фінансування експорту й імпорту. Особливо важливою є діяльність цих організацій для країн із перехідною економікою, які здійснюють перехід до ринкових відносин і готові використати як управлінський досвід міжнародних фінансових організацій, так і власні реальні можливості.

МІЖНАРОДНИЙ ВАЛЮТНИЙ ФОНД І ЙОГО ДІЯЛЬНІСТЬ В УКРАЇНІ

Міжнародний валютний фонд було створено з метою регулювання валютних відносин між країнами-членами. МВФ повинен відігравати подвійну роль: з одного боку, стежити за виконанням своїми членами визначених правил поведінки в галузі валютно-фінансових відносин, а з іншого – надавати ресурси для фінансування дефіцитів платіжних балансів тим країнам, які цього потребують. МВФ був заснований у 1944 р. на конференції світових лідерів у Бреттон-Вуді. Головне завдання Фонду полягало в тому, щоб нормалізувати національну монетарну політику 30-х років у післявоєнний період. Будівництво доріг, мостів, комунікацій, енергетичних систем та інших основних будівельних споруд, зруйнованих війною в Європі, покладалось на Міжнародний банк реконструкцій та розвитку.

При наданні кредитів МВФ ставить перед країнами-боржниками деякі політичні та економічні умови, які втілюються у програмах перебудови економіки. Цей порядок називається принципом обумовленості. Як правило, вказані програми охоплюють заходи, що належать до сфери бюджетно-податкової, кредитно-грошової політики, цінового механізму, зовнішньої торгівлі, міжнародних кредитних та валютно-розрахункових відносин. Вони пов’язані зі зменшенням державних витрат, підвищенням податків і ставки позичкового процента, зміною валютного курсу та ін.

Кожна країна-учасниця, вступаючи у Фонд, робить відповідний внесок, який визначається встановленою квотою. Розмір такої квоти, що переглядається з періодичністю у п’ять років, розраховується на основі оцінки економічного потенціалу окремих країн у світовому господарстві. Відносно до розміру квот визначається “вага” голосу кожної країни в керівництві Фондом та обсяг її можливих запозичень. Квота України на кінець 1992р. становила 0,7%. Відповідно до цієї квоти вступний внесок для України було визначено у розмірі 911 млн дол. США. Згідно з існуючим положенням з визначеної суми лише 22,7% виплачується у вільно конвертованій валюті (ВКВ), а решта – у національній грошовій одиниці. Враховуючи гостру нестачу ВКВ, Україна скористалася так званим Фондом запозичення при МВФ для країн-членів, що зазнають фінансових труднощів. Необхідний внесок оформлено як борг, під який Україні надано безпроцентний і безстроковий кредит, що по можливості буде погашено.

Рішенням Ради керуючих МВФ від 22 січня 1999 р. передбачено зростання сумарного капіталу МВФ до 210943,0 млн СДР проти 145321,0 млн СДР. Унаслідок цього квота України в МВФ зросла з 997,3млн СДР до 1372,0млн, що дає змогу помітно розширити обсяг її можливих запозичень у МВФ.

Ставши членом МВФ, Україна водночас увійшла до структури Світового банку, їй виділено квоту в 10 678 акцій на загальну суму в 1,3 млрд дол. США. Валютну готівку за членство України в банку на суму 7,9 млн дол. США внесли Нідерланди, що є країною-опікуном нашої держави у цій банківській структурі.

На початку своєї діяльності, в кінці 40-х років, практично не було розвинутої системи міжнародних фінансових приватних ринків. Тому МВФ був джерелом коштів як для розвинутих країн, так і для країн, що розвиваються. Протягом останніх 40-50-ти років одним з найцікавіших аспектів економічного розвитку у світі стала дуже швидка інтернаціоналізація приватного фінансового ринку. І сьогодні більшість розвинутих країн не потребують фінансових ресурсів Фонду, бо вони мають доступ до приватних фінансових ринків. Тому МВФ від фінансування всіх країн-членів зараз переключився на підтримку країн, що розвиваються, тобто тих країн, які не мають доступу до приватних фінансових ринків. Відбулась переорієнтація МВФ від статусу, так би мовити, міжнародного банкіра до організації, що сприяє економічному розвитку країн, які самі не в змозі вийти на фінансові ринки і потребують офіційної підтримки Фонду.

У рамках такої еволюції можна зрозуміти відносини МВФ і з Україною. По-перше, Україна як держава поки що фактично не має реального доступу на міжнародні фінансові ринки. Зовнішнє фінансування вона може отримати переважно з офіційних джерел. А головне офіційне джерело – це МВФ. І навіть можливе однобічне фінансування з боку таких країн, як США, Японія, як правило, пов’язане з домовленостями з Фондом. По-друге, політика Фонду, яка проводиться в Україні і пов’язана з грошовою підтримкою, спрямована на стабілізацію соціально-економічної ситуації в Україні.

Фінансові ресурси МВФ спрямовуються для надання допомоги країнам-членам, які намагаються подолати проблеми платіжного балансу, а також для сприяння у пом’якшенні наслідків реалізації стабілізаційних програм. МВФ надає фінансування як зі своїх загальних ресурсів, так і в межах механізмів пільгового фінансування, управління якими здійснюється окремо. Держави-члени, які користуються загальними ресурсами МВФ, “купують” (тобто позичають) валюту інших держав-членів або СДР в обмін на еквівалентну суму у своїй власній валюті. МВФ стягує плату за такі позики та вимагає, щоб держави-члени в межах визначеного терміну “викупили” свою валюту у МВФ (тобто погасили заборгованість), використовуючи для цього валюту інших держав-членів або СДР. Пільгове фінансування надається у вигляді кредитів під низькі проценти.

Відносини МВФ з країнами колишнього СРСР, у тому числі з Україною, будуються відповідно до трьох типів програм. Програму першого типу створено спеціально для цих країн та країн Східної Європи. Вона є своєрідною підготовчою програмою, відносно простою у своїх вимогах. Виконання такої програми не потребує складного інвестиційного апарату в країні. Це первісна програма – програма системної трансформації економіки (Systemic Transformation Fasility – STF), реалізація якої дає змогу країні і Фонду співпрацювати.

Наступний крок – це досить стандартна програма, яка має назву “стенд-бай” (Stand-by). Це програма короткострокового фінансування; як правило, вона триває від 12 до 13 місяців і спрямована на здійснення першочергових заходів, необхідних для досягнення макроекономічної стабілізації.

Після реалізації цієї програми країна може укласти з МВФ угоду про програму розширеного фінансування (Extanded Fund Facility – EFF). Вона розрахована на три роки і спрямована на закріплення досягнень початкової стабілізації за програмою “стенд-бай”. Одночасно значно більше уваги приділяється структурним змінам в економіці, тим елементам, які становлять базу (основу) подальшого економічного зростання.

Відзначимо, що з жовтня 1994 p., коли Україна отримала перший транш кредиту Міжнародного валютного фонду, по жовтень 1996р. до Національного банку України надійшло кредитів від МВФ на загальну суму 2075 млн дол. США (кредит STF, перший “стенд-бай” та 6 траншів другого “стенд-бай”). Загальний розмір очікуваних надходжень від МВФ за цими двома програмами мав становити 1573,3 млн СДР.

У вересні 1998р. з МВФ узгоджено виділення Україні позички в межах Програми розширеного фінансування (“EFF”) на підтримку широкомасштабної макроекономічної та структурної стабілізації на період 1998-2001 pp. на загальну суму 2,3 млрд дол. США, з яких протягом 1998р. отримано 345 млн дол. США. Крім того, у 1998 р. отримано 51 млн дол. США в межах кредиту “стенд-бай”, на фінансування програми макроекономічної стабілізації та структурних, перетворень, реалізацію якої розпочато в 1997 р.

Розпорядником фінансових ресурсів, наданих МВФ, є НБУ. Отримання цих ресурсів обумовлено виконанням українською стороною погоджених з МВФ критеріїв ефективності, таких як рівень чистих міжнародних резервів НБУ, монетарні показники та дефіцит консолідованого бюджету тощо.

Фінансові ресурси МВФ надаються Україні на досить пільгових умовах: строк сплати 3-5 років, початок оплати – через три роки, процентні ставки за кредит – від 5,75% до 6,29%. На 1 січня 2000 р. державний борг України перед МВФ становить 2,8 млрд дол. США, або 22,4% усього зовнішнього державного боргу України.

Міжнародний центр урегулювання інвестиційних конфліктів.

Кредити, що залучаються від МВФ, використовуються для підтримки курсу національної валюти та для фінансування дефіциту платіжного балансу України і покликані пом’якшити економічні труднощі у процесі проведення економічних реформ, які дають змогу забезпечити у перспективі економічне зростання в країні. Без проведення програми економічних перетворень фінансова підтримка з офіційних джерел не має сенсу, бо в цьому разі позичкові кошти використовуватимуться на фінансування лише поточних проблем платіжного балансу, які без реформування економіки знову нагромаджуватимуться і перетворюватимуться у додатковий тягар. Значною мірою завдяки співробітництву з МВФ наша країна спромоглася залучити значні кредитні ресурси Світового банку.

Якщо Світовий банк надає позики тільки країнам, що розвиваються, то до послуг і ресурсів, то до послуг і ресурсів МВФ можуть звертатися всі держави. Враховуючи, що міжнародна торгівля й інвестиції мають глобальний характер, кожна країна купує та продає іноземну валюту для фінансування експорту й імпорту. МВФ здійснює моніторинг таких угод і проводить консультації з країнами-членами щодо шляхів створення гнучкої стабільної монетарної системи. МВФ також надає технічну допомогу на рівні макроекономічного менеджменту та розширює фінансову допомогу країнам, котрі взяли на себе зобов’язання змінити економічну політику.

Головний напрям діяльності МВФ полягає у розробці економічної політики. Фонд слідкує за монетарною та фінансовою політикою своїх членів у тих аспектах, які можуть вплинути на їхню змогу фінансувати свій імпорт і експорт, тобто на «платіжний баланс». Фонд розробляє рекомендації під час регулярних консультацій із урядовими чиновниками щодо того, яких заходів слід вживати у політиці, щоб запобігти їм у майбутньому. Він надає позики країнам-членам, котрі мають короткочасні проблеми, пов’язані зі зовнішніми платіжними проблемами. Фонд прагне досягти повної конвертованості валют країн-членів у межах гнучкого курсу валют, який набув чинності у 1973 р.

Голоси у Раді управляючих МВФ розподіляються залежно від розміру квоти тієї чи іншої країни. Кожний член Фонду має в Раді 250 голосів плюс один голос на кожні 100 тис. СДР квоти. Тому США фактично володіють правом вето при вирішенні найважливіших питань діяльності МВФ, чим ставлять у залежність всі інші країни — члени Фонду. Так, частка США у загальній кількості голосів становить 17,7%, а прийняття ключових рішень потребує кваліфікованої більшості — 85% голосів. Сполучені Штати Америки разом з країнами ЄС мають близько 44% голосів у МВФ, а 56% належить іншим країнам, які становлять 86% від загальної кількості членів Міжнародного валютного фонду.

У 1995 р. між країнами — членами МВФ була досягнута домовленість про створення механізму термінової фінансової допомоги окремим країнам на випадок фінансових криз, включаючи створення валютних стабілізаційних фондів. Така допомога реалізується через політику траншів та механізм розширеного фінансування.

Політика траншів застосовується тоді, коли кредити Фонду надаються звичайними каналами країнам — членам МВФ у вигляді траншів, або часток, які становлять 25% квоти відповідної країни у Фонді. Для одержання першого та наступних кредитних траншів країни — члени МВФ повинні продемонструвати серйозні зусилля, спрямовані на подолання труднощів, пов’язаних із станом платіжного балансу.

Механізм розширеного фінансування використовується тоді, коли Фонд підтримує середньострокові програми через домовленість про розширене фінансування країн — членів МВФ з метою подолання труднощів з платіжним балансом, які викликані макроекономічними і структурними проблемами.

Переважну більшість інших кредитів Фонд надає лише після докладного вивчення експертами цієї організації стану справ у країні — одержувачі кредитів. Чим більшу суму кредитів прагне одержати країна, тим прискіпливіше працюють експерти Фонду, причому часто безпосередньо в країні працюють спеціальні делегації (місії) МВФ, які в своїх підсумкових документах-доповідях подають висновки щодо доцільності надання кредитів. Ці місії для успішного вирішення питання надання Фондом кредитів одночасно рекомендують уряду країни розроблені заходи.

Проте навіть узгоджені кредити надаються не автоматично, а поступово, певними частками (траншами). І якщо країна не виконує взятих на себе зобов’язань, Фонд може відмовити в наданні їй чергового кредитного траншу.

СВІТОВИЙ БАНК

Світовий банк являє собою групу споріднених організацій, тому досить часто говорять про групу Світового банку. До неї входять: Міжнародний банк реконструкції та розвитку (саме його інколи називають скорочено Світовим банком), Міжнародна асоціація розвитку, Міжнародна фінансова корпорація, Багатостороння агенція гарантування інвестицій, а також Міжнародний центр урегулювання інвестиційних конфліктів.

Офіційні цілі членів Групи Світового банку – зменшення бідності і підвищення життєвих стандартів країн-членів шляхом сприяння економічному розвитку останніх і залучення ресурсів з розвинутих країн до країн, що розвиваються. Зазначимо, що основна різниця між Світовим банком і МВФ полягає в тому, що МВФ більше концентрує свою увагу на питаннях короткострокової фінансової стабільності в країнах, тоді як Світовий банк зосереджується переважно на середньо- та довгострокових (за терміном реалізації) проектах структурних та галузевих перетворень в економіках країн. Ось чому, коли йдеться про фінансову стабілізацію в Україні, то це питання насамперед стосується діяльності МВФ. Коли ж мова йде про структурні і галузеві реформи, то тут на перший план серед міжнародних фінансових організацій постає Світовий банк, який концентрує свою увагу на перетвореннях на мікрорівні, на питаннях приватизації, дерегуляції галузевих перетворень, сприяє реформуванню енергетичної галузі, сільського господарства, соціального сектора тощо.

У липні 1993 р. усі 15 республік колишнього СРСР стали членами Світового банку. Для вирішення фінансового боку членства 15-и країн загальний статутний капітал був збільшений із 174,74 до 184,05 млрд.дол. Серед республік колишнього СРСР найбільше акцій і голосів належить Росії (відповідно – 44,795 і 45,045). Росія має 2,99% акцій і 2,92% голосів у МБРР. На другому місці Україна (відповідно – 10,908 і 11,158). Україні належить 0,73% акцій і 0,72% голосів у МБРР.

Найбільшою філією групи Світового банку є Міжнародний банк реконструкції та розвитку (МБРР).

Міжнародний банк реконструкції та розвитку на початку своєї діяльності був призначений стимулювати приватні інвестиції у західноєвропейських країнах після Другої світової війни. МБРР заснований у червні 1944 р. на валютно-фінансовій конференції в Бреттон-Вудсі (США) під егідою ООН.

Він є основною позиковою організацією. Це найбільша установа, що надає позики на розвиток країнам з середнім рівнем доходів, а також відіграє роль головного каталізатора щодо фінансування з інших джерел. Позики Світового банку є досить привабливим джерелом зовнішнього фінансування як дефіциту державного бюджету, так і реформування економіки України. Фінансові умови, на яких Світовий банк надає позики Україні, є вигіднішими, ніж більшість інших зовнішніх Джерел запозичення, доступних для України в даний час.

Метою діяльності МБРР є сприяння економічному прогресу країн, що розвиваються. Банк надає позики цим країнам і таким чином допомагає підняти життєвий рівень, фінансуючи капіталовкладення і цим сприяючи економічному розвитку. Капіталовкладення спрямовуються як на будівництво доріг і електростанцій, шкіл і зрошувальних систем, так і на такі види діяльності, як розвиток сільськогосподарських структур, перекваліфікацію вчителів, програми поліпшення харчування дітей і вагітних жінок.

Проекти МБРР в Україні можна поділити на системні та інвестиційні.

Системні проекти призначені для реформування цілих секторів економіки, і гроші за ними траншами направляються безпосередньо в Держбюджет України. А потім вже Мінфін зі свого бюджету повинен передбачити фінансування зазначеної в проекті програми – що і є основною метою кредитів МБРР. За інвестиційними проектами схема надання коштів МБРР дещо інша. Ще в процесі підготовки проекту визначаються пакети закупівель, які необхідні для його впровадження, та джерела фінансування. Потім створена українською стороною робоча група управління проектом (інколи за участю консультантів МБРР) готує тендерну документацію, оскільки всі закупівлі робляться за принципом проведення відкритих міжнародних конкурсних торгів.

Участь у торгах можуть брати всі компанії, які мають достатній міжнародний досвід і виробничі можливості виконати умови конкурсу. Це стосується і місцевих виробників, більше того, їм надається знижка у розмірі 15% контрактної ціни. Тобто, якщо український виробник виконує всі умови щодо якості, надійності та своєчасності поставок або послуг, але ціна його конкурсної пропозиції на 15% вища, саме його можуть все одно оголосити переможцем конкурсу. Конкурс проводить українська сторона і підготовлена нею тендерна документація обов’язково узгоджується з МБРР. Кредитні угоди щодо впровадження інвестиційних проектів укладаються між Україною та Міжнародним банком реконструкції та розвитку. Міністерство фінансів України призначається представником позичальника. Крім цього, кредитною угодою визначаються частини позики, які будуть передані відповідним субпозичальникам, а також категорії витрат, які можуть бути здійснені в межах проекту. Наступним заходом є підготовка та підписання субкредитних угод між Міністерством фінансів України та субпозичальниками – бенефіціарами. Субкредитними угодами визначається сума, яку Міністерство фінансів України кредитує тому чи іншому субпози-чальнику, а також установлюються умови та терміни погашення зобов’язань з обслуговування цього боргу перед державним бюджетом.

На початку 1993 р. було затверджено першу позику на інституційну розбудову в сумі приблизно 30 млн дол. США. Надалі, у 1994-1995 pp., Світовий банк надав Україні кошти реабілітаційної позики в повному обсязі (близько 500 млн дол. США), які були спрямовані на фінансування підтримки бюджету, зокрема на покриття дефіциту бюджету, платежі за зовнішнім боргом та критичним імпортом. Розмір інституційної позики, наданої Світовим банком за цей період, становив 27 млн дол. США. У 1996 р. передбачалося отримати від Світового банку близько 600 млн дол. США, у тому числі позику на структурну перебудову окремих секторів економіки (позика на розвиток підприємств) – 200 млн дол. США, на структурну перебудову сільського господарства – 150 млн дол. США, на структурну перебудову вугільного сектора- 150 млн дол. США. Проте на 1 січня 1997 р. було отримано 401,8 млн дол. США, у тому числі по 150 млн дол. США надійшло на реконструкцію вугільної галузі та реструктуризацію сільського господарства, на розвиток підприємств – 100 млн дол. США, інституційної позики – 1,8 млн дол. США.

У 1998 р. продовжувалася співпраця зі Світовим банком щодо підготовки до реалізації таких проектів:

1. “Позика на структурну перебудову фінансового сектора” (FSAL) у розмірі 300 млн дол. США для підтримки реформ щодо зміцнення банківської системи з метою заохочення банків до переходу на нові умови формування резервних та страхових фондів, а також збільшення власного капіталу.

2. “Проект фінансових послуг” – у розмірі 250 млн дол. США, який є продовженням позики на структурну перебудову фінансового сектора. Згідно з пропозиціями Світового банку цей проект включатиме такі основні напрями: кредитна лінія для підтримки малого та середнього підприємництва у розмірі 100-150 млн дол. США; технічна допомога комерційним банкам; автоматизація банківської діяльності; створення рейтингового агентства.

Реалізація цих двох проектів має стати істотним кроком щодо вдосконалення банківської системи України. Крім того, у 1998 р. Світовим банком було виплачено Україні за системними проектами 340 млн дол. США: 150 млн дол. – на перебудову сільського господарства (усього два транші); 100 млн дол. – перший транш Проекту на розвиток підприємств (всього три транші); 90 млн дол. – перший транш кредиту на перебудову фінансового сектора (всього три транші). На різних стадіях підготовки перебувають майже три десятки інвестиційних проектів, участь у фінансуванні яких бере Світовий банк. Практично кожний проект супроводжується грантом. Верховна Рада України ратифікувала угоди про надання позики під проект реабілітації ГЕС та управління у системі електроенергетики, проект з насінництва, експериментальний проект у вугільній промисловості; проект на реструктуризацію вугільної галузі. Розглядається можливість виділення коштів для реалізації проектів:

* щодо удосконалення теплопостачання м. Севастополя;

* реабілітації та розширення централізованого теплопостачання м. Києва;

* щодо системи казначейства;

* щодо розвитку експорту;

* щодо підтримки соціального захисту (житлові субсидії);

* щодо суспільного розвитку України; * на розвиток приватного сектора;

* для реформування податкової адміністрації та системи статистики та ін.

Кредити Світового банку є достатньо привабливим джерелом зовнішнього фінансування. За класифікацією Світового банку Україна належить до третьої категорії країн (середній рівень доходів). Для таких країн строк погашення кредитів становить 17 років з пільговим періодом 5 років, протягом яких сплачуються лише відсотки. Ставка відсотка може бути фіксованою або плаваючою з прив’язкою до ставки ЛІБОР. Проценти за позиками Світового банку, які до цього часу залучені Україною, сплачуються за плаваючою ставкою. З урахуванням загальної маржі Світового банку ставка процентів для України становить близько 6,5% річних. На 1 січня 2000 р. державний борг України перед Світовим банком дорівнює 2,0 млрд дол. США, або 16,0% усього зовнішнього державного боргу України.

Існують деякі проблеми із виконанням українською стороною зобов’язань у межах затверджених проектів. Із восьми грантів на розроблення проектів і здійснення дослідницької роботи шість було скасовано через відсутність заінтересованості уряду України або відхилено Верховною Радою. Українська сторона досі не завершила оформлення членства у БАГІ, що унеможливило використання ресурсів організації на численні запити гарантій іноземних інвесторів, а також у Міжнародній асоціації розвитку.

Такий стан пов’язаний з недостатньою ефективністю проектного портфеля Світового банку та обмеженою спроможністю нашої сторони освоювати кошти, що надаються.

Перші позики Світового банку допомогли профінансувати зруйновану війною економіку країн Західної Європи. Сьогодні пріоритетним напрямком діяльності Банку є надання позик країнам Африки, Азії, Латинської Америки, Ближнього Сходу та Європи, особливо Східної.

Роботу Світового банку координує Рада управляючих. Кожна з країн-учасниць представлена у Раді одним управляючим, як правило посадовою особою у ранзі міністра. Місце розташування Ради – Вашингтон. Рада директорів-розпорядників відповідає за рішення у сфері політики, щодо операцій Світового банку і за затвердження позик. Президент Світового банку є одночасно президентом Ради директорів-розпорядників. Керівництво та щоденні операції Банку виконуються більш ніж 7 тисячами співпрацівників із більш ніж 100 країн світу.

Розподіл акцій здійснюється за формулою на основі квот країн-учасниць МВФ, а підрахунок голосів – згідно з часткою участі країн в акціонерному капіталі. На сьогодні США має найбільший відсоток голосів (17,07%), тоді Японія (7,09%), і Великобританія (5,26%).

МБРР надає довгострокові позики країнам-членам та гарантує кредити, які надані цим країнам приватними банками та іншими кредиторами на двосторонній основі. Право брати участь у діяльності банку мають тільки члени МВФ. Право голосу в органах МБРР визначається розміром внеску до його капіталу.

Статутний капітал МБРР формується шляхом підписки .держав-членів на його акції. Квоти держав у капіталі банку встановлюються на основі квот у МВФ. За станом на 1 липня 1998 р. статутний капітал МБРР складався з 1581724 акцій номінальною вартістю 0,1 млн СДР кожна. Загальна сума підписаного капіталу становить 186,4 млрд дол. Голоси в МБРР, як і в МВФ, розподіляються залежно від розміру внеску. Держава-член має 250 голосів плюс 1 додатковий на кожну придбану нею акцію. Підписка України становить 10 908 акцій (1315,9 млн дол.), тобто вона має в МБРР 11 158 голосів (0,7% від загальної кількості). Сплачений внесок – 79,3 млн дол.

Діяльність банку зосереджена на двох сферах – макроекономічна стабілізація та інституційні зміни. Активніше МБРР діє в інституційній сфері: надає допомогу в здійсненні приватизації, зміні форм власності, упровадженні антимонопольних заходів та ін. Позики надаються на 15-20 років, включаючи п’ятирічний термін відстрочення платежів.

МБРР отримує більшість своїх ресурсів завдяки операціям на світових фінансових ринках. Банк продає бони та інші гарантії заборгованості пенсійним фондам, страховим компаніям, корпораціям, іншим банкам, а також фізичним особам.

На початок 1998 р. сума позик МБРР країнам-членам банку становила 107 млрд дол. США. До суми позики банку входять комісійні – 0,75% від невибраних залишків кредиту.

Певна частина кредитів банку надається на розвиток малорентабельних галузей з високим строком окупності витрат, куди приватний капітал не вкладається: інфраструктура, сільське господарство. Але без розвитку цих галузей неможливе економічне будівництво у країнах, що розвиваються. МБРР бере високу плату за кредити – на рівні ринкових умов.

Міжнародна асоціація розвитку (МАР) була створена як філія МБРР у 1960 р. з метою зберегти вплив розвинутих західних держав на країни, що розвиваються. МАР надає безпроцентні кредити на строк до 50 років (з 1986 р. – строк надання кредитів скорочено до 40 років для найменш розвинутих країн та до 35 років – для інших країн “третього світу”). Погашення кредитів починається з 11-го року після початку їх використання. МАР надає кредити урядам та приватним організаціям найбідніших країн, що розвиваються. Право на отримання таких кредитів мають країни з річним доходом на душу населення, що не перевищує 835 дол. США. Грошові надходження, які потім МАР дає у борг, формуються за рахунок вкладів найрозвинутіших країн. Незважаючи на те, що МАР юридично є незалежною від Світового банку організацією, вона використовує його персонал і організаційно-технічні засоби.

Міжнародна фінансова корпорація (МФК) була організована у 1959 р. за ініціативою США з метою заохочування розвитку приватних підприємств у країнах, що розвиваються. МФК надає кредити високорентабельним приватним підприємствам без гарантії уряду на строк від п’яти до 15 років за умови, що частину акцій компанії-позичальники продають МФК. Рівень процентів відповідає процентам, що існують на міжнародних фінансових ринках. МФК надає позики приватним компаніям і не вимагає гарантій від урядів, яким надається допомога. Корпорація також здійснює інвестиції в основний капітал бізнесових підприємств у країнах, що розвиваються, надає додаткові позики та фінансування основного капіталу на міжнародних фінансових ринках.

Звичайно МФК фінансує не більше 25% від загальної суми затрат на проект, будучи впевненою, що більша частина фінансування здійснюється приватними інвесторами та позичальниками. Попри те, що МФК може придбати до 35% акційного капіталу, вона ніколи не купує контрольного пакету акцій і не бере участі в менеджменті фірми.

Корпорація може надавати додаткову фінансову підтримку з допомогою контингенту фінансування повних чи часткових гарантій з інших джерел фінансування. Останнім часом МФК дала змогу компаніям у країнах, що розвиваються, застосувати такі фінансові інструменти, як власні валюти та процентні ставки.

Більшість компаній, які фінансує МФК є прибутковими. Корпорація проводить скрупульозний аналіз кожного проекту, перш ніж прийняти рішення про інвестування. Вона перевіряє техніко-економічне обґрунтування, потенційні ринки, структуру управління, можливості фінансування та технологію.

Для фінансування проекту з боку МФК необхідно виконати дві основні умови: він повинен бути корисним для країни та прибутковим для інвесторів. МФК підтримує тільки ті підприємства, які використовують ресурси ефективно і не залежать від ринкових деформацій, таких, як спеціальні субсидії, тарифний захист і податкові пільги.

Фінансування індивідуальних проектів коливається від 1 млн.дол. до 100 млн.дол. Середня сума – приблизно 14 млн.дол. МФК фінансує близько 80% своїх кредитних операцій – від 750 млн.дол. до 1 млрд.дол. щорічно через облігації та приватне розміщення позик. Решту 20% своїх фондових потреб вона отримує у вигляді позики від Світового банку.

Статутний капітал МФК створено з внесків країн-членів, їх розмір пропорційний частці їх внесків до МБРР. У МФК беруть участь тільки члени МБРР.

Багатостороння агенція гарантування інвестицій (БАГІ) здійснює страхування капіталовкладень від політичного ризику на випадок експропріації, війни, зриву контрактів. БАГІ було засноване в 1988 р. для допомоги інвесторам. Його основна мета – сприяння поширенню потоку іноземних інвестицій шляхом їх страхування від некомерційного (політичного) ризику і створення сприятливого клімату для інвесторів. На сьогодні понад 20 країн мають специфічні програми страхування національних інвестицій, які допомагають національним інвесторам уникнути наслідків, пов’язаних із політичним ризиком.

Фіксований мінімум інвестицій не встановлюється, однак існує поточний максимальний ліміт покриття, який складає 50 млн.дол. за проект.

Із допомогою Консультативної служби з питань іноземних інвестицій – спільного підприємства Світового банку та МФК – БАГІ допомагає країнам розробляти напрямки політики та створювати установи, необхідні для отримання прямих іноземних інвестицій.

БАГІ доповнює діяльність інших міжнародних страхувальників і пропонує чотири основних типи гарантій: неконвертованість валюти, експропріація, війна і громадянські заворушення, порушення умов контрактів.

Неконвертованість валюти — це захист від втрат, які виникли у зв’язку з неможливістю конвертувати місцеву валюту в іноземну для її переказу за межі країни перебування.

Експропріація — захист від втрат, які викликані діями уряду країни перебування у зв’язку з обмеженням або ліквідацією права власності чи контролю над нею, а також права на застраховані інвестиції.

Війна і громадянські заворушення — це захист від збитків, викликаних військовими діями або громадянськими заворушеннями, які призвели до руйнування чи нанесення шкоди матеріальним активам підприємства або до створення перешкод для його діяльності.

Порушення умов контрактів — це відмова від зобов’язань за контрактом з отримувачем гарантій або його порушення з боку уряду країни перебування, коли отримувач гарантій не має змоги звернутися до суду чи арбітражного суду для розгляду позову про відмову від контракту або порушення його умов; рішення суду не приймається в розумні терміни; таке рішення не може бути виконано.

Міжнародний центр урегулювання інвестиційних конфліктів (МЦУІК) засновано в 1966р. для сприяння припливу міжнародних інвестицій шляхом створення умов для припинення й урегулювання спорів між урядами та іноземними інвесторами. За станом на червень 1997 р. членами МЦУІК були 128 країн.

РЕГІОНАЛЬНІ МІЖНАРОДНІ КРЕДИТНО-ФІНАНСОВІ ІНСТИТУЦІЇ

Регіональні міжнародні кредитно-фінансові інституції мають схожі цілі – це розвиток економіки, економічного співробітництва та інтеграції у регіоні. У них однотипний порядок формування пасивів, однакова форма правління, ідентичні об’єкти кредитування – переважно інфраструктура, сільське господарство, добувна промисловість. Усі вони видають кредити лише країнам-членам.

Поява цих інституцій пов’язана із прискоренням у 60-ті роки розпаду світової колоніальної системи, з поширенням регіонального співробітництва та економічної інтеграції країн, що розвиваються. До найвідоміших регіональних міжнародних кредитно-фінансових установ передусім відносять Міжамериканський банк розвитку (МаБР), Африканський банк розвитку (АфБР) та Азіатський банк розвитку (АзБР).

Міжамериканський банк розвитку (МаБР) був заснований у 1960 р. як інвестиційна інституція для фінансування країн Латинської Америки. Членами його є 27 країн американського регіону та 17 нерегіональних країн-членів. Більшість голосів у МаБР належить США та іншим західним країнам. Штаб-квартира банку міститься у Вашингтоні. Найвищим органом є рада керуючих, в яку кожна країна направляє свого представника.

Ресурси банку формуються з внесків країн-членів та позичених коштів, що мобілізовані на ринках позичкових капіталів. Банк надає кредити урядам та під їх гарантію приватним підприємствам на звичайних і пільгових умовах, а також гарантії по урядових кредитах. Найбільший обсяг кредитів банк надав країнам “великої трійки” – Аргентині, Бразилії та Мексиці. Ці країни займають три перші місця за обсягом паїв, а їх середній дохід на душу населення на 20% вищий від загального показника по континенту. Але голосування відбувається відповідно до участі у статутному капіталі. Сума голосів представника кожної країни дорівнює 135 + 1 голос за кожну акцію вартістю 10 тис. дол. Згідно зі статутом, рада може приймати рішення лише у тому разі, якщо присутні представники мають не менше ніж 75% загальної суми голосів. США мають у цьому банку понад 25% голосів, тому без їх представника рада взагалі не може приймати рішень. Частка західних держав становить майже 45% суми голосів, що дає змогу їм фактично користуватися правом вето, бо за статутом для прийняття важливих рішень необхідно 2/3 мандатів. Тому можна вважати, що МаБР практично перебуває під контролем промислове розвинутих країн.

Банк організований у формі акціонерного товариства з капіталом 850 млн дол. Поряд із акціонерним капіталом він має у своєму розпорядженні групу фондів, що входять до нього. Ці установи перебувають під технічним керівництвом банку.

Кредити, що надає МаБР, поділяються на звичайні та пільгові. Звичайні кредити надають для фінансування рентабельних проектів, тому їх умови більш жорсткі, ніж у пільгових позик. Строк погашення звичайних позик – від 7 до 20 років. Джерелом пільгових кредитів є спецфонди, за рахунок яких фінансуються проекти, що є особливо важливими з соціальної точки зору, але нерентабельні або малорентабельні з фінансового погляду. За цими позиками беруться знижені відсотки (2-4% річних). Строк погашення позик- 15-40 років.

Африканський банк розвитку (АфБР) почав операції 1 липня 1966р., хоча Угоду про його заснування було підписано міністрами фінансів 23 незалежних африканських країн-співзасновників ще у 1963 р. До 1983 р. банк існував виключно як панафриканська організація. Це відрізняло його від аналогічних інституцій інших регіонів, що розвиваються. У 1978 р. на сесії ради керуючих АфБР було прийнято рішення про залучення до банку неафриканських країн з метою збільшення статутного капіталу, але за умови, що їм належатиме не більше як 1/3 загальної суми статутного капіталу, керівництво залишатиметься в руках регіональних членів, а кредити надаватимуться тільки країнам африканського континенту. Ці умови ставилися з метою збереження африканського характеру банку.

Членами АфБР є 50 незалежних африканських держав і 25 нерегіональних членів. Ресурси АфБР складаються із внесків країн-членів та позичених коштів.

Статутний капітал банку визначений у розрахункових одиницях банку (РОБ), які за курсом еквівалентні СДР. Це дає змогу не перераховувати вартість акцій після чергової зміни курсу долара. Кредити надаються за бажанням боржників у вільно конвертованій або в національній валюті. Вони використовуються на оплату інвалютної вартості проекту та звичайно покривають від 40 до 80% його загальної вартості. Інша частина фінансується урядом, приватними або міжнародними організаціями. АфБР може надавати кредити як урядовим організаціям, так і приватним фірмам країн-членів. При цьому банк не потребує попередніх гарантій уряду країни-позичальника.

Строки погашення та рівень процента залежать від рентабельності проекту, його важливості для розвитку африканської економіки та ін. Строки надання кредитів – від 5 до 25 років, у тому числі пільговий період становить від 1 до 6 років. Банк використовує два рівні процентних ставок. Один, вищий – за кредитами, що надаються для промислових об’єктів та інших підприємств зі швидкою окупністю. Процентна ставка у цьому разі збігається з ринковою. Інша, нижча, стягується за кредитами на здійснення проектів розвитку сільськогосподарського виробництва, зв’язку, електроенергетики та ін. Крім процентів, банк утримує комісійні: установлену комісію в розмірі 1% річних та комісію 0,75% річних з невикористаної частини позики.

Головна проблема банку – нестача фінансових ресурсів. З метою їх поповнення у 1972р. було створено Африканський фонд розвитку (АФР). Незважаючи на те, що частка капіталу АфБР у фонді становить лише 2,8%, йому належить 50% голосів. Голоси між іншими членами розподіляються пропорційно їх частці у капіталі Фонду.

Азіатський банк розвитку (АзБР) розпочав свої операції з 1968 р. після ратифікації Угоди про створення АзБР 15 країнами-співзасновницями. Його членами є країни азіатсько-тихоокеанського регіону, а також США, Канада та 13 західноєвропейських країн. У 1986 р. до членів АзБР вступила КНР. Згідно зі статутом регіональним членам має належати провідне місце у капіталі та у керівництві цією інституцією. Можливість пайовиків впливати на діяльність банку визначається їх участю у статутному капіталі. Згідно зі статутом питома вага будь-якої країни-члена у капіталі банку не повинна перевищувати 0,5% її ВНП.

АзБР так само, як і інші банки розвитку, кредитує лише частину проекту, а в іншій частині надає гарантії за позиками з інших джерел або залучає кредиторів шляхом укладання угоди про співфінансування. Проценти за позиками встановлюються, як правило, на рівні ставок приватних ринків капіталів. Для деяких країн надаються пільги. Строк погашення кредитів від 10 до 30 років, за пільговими – до 40 років. Граціонний період триває 2- 7 років, за пільговими – до 10 років. Більшу частку позик (понад 60%) банк надає на розвиток інфраструктури, що створює умови для припливу приватного іноземного капіталу. Найбільший обсяг кредитів АзБР надав п’яти країнам: Індонезії, Південній Кореї, Філіппінам, Пакистану, Таїланду.

Існують також інші регіональні й субрегіональні банки та фонди розвитку. Найвідоміші з них:

1. Центрально-американський банк економічної інтеграції, Гондурас.

2. Карибський Банк Розвитку, Барбадос.

3. Андська Корпорація розвитку, Венесуела.

4. Ісламський Банк Розвитку, Саудівська Аравія

5. Фонд ОПЕК з Міжнародного співробітництва, Австрія.

6. Арабський Банк Економічного Розвитку Африки, Судан.

7. Арабський Фонд Економічного та соціального розвитку, Кувейт та ін.

У межах Європейського економічного співробітництва діють кілька регіональних міжнародних валютно-кредитних установ – Європейський інвестиційний банк (ЄІБ), Європейський фонд валютного співробітництва (ЄФВС) та ін.

Європейський інвестиційний банк (ЄІБ) було засновано у 1958 р. країнами – членами ЄС. Цілями створення Банку проголошувалося довгострокове (20-25 років) фінансування слабо розвинутих регіонів, здійснення спільних проектів країн-учасниць та ін. Банк очолює рада керуючих, до складу якої входять міністри фінансів країн-учасниць та Директорат. Німеччина, Франція, Англія та Італія мають найбільшу питому вагу у статутному капіталі банку, який становить приблизно 15 млрд євро.

ЄІБ може залучати кошти на європейському та міжнародному ринках капіталів за рахунок емісії облігацій. Основні напрями вкладення коштів – розвиток енергетики, транспорту, телекому-нікацій. Як правило, кошти ЄІБ доповнюють кошти, що вкладені позичальниками у проект. Кредит може покривати не більш як 50% вартості проекту.

Для сприяння країнам Центральної та Східної Європи у становленні ринкової економіки європейськими країнами було створено у 1991 р. Європейський банк реконструкції та розвитку.

Країнами Чорноморського басейну (Азербайджаном, Албанією, Болгарією, Вірменією, Грецією, Молдовою, Росією, Румунією, Туреччиною та Україною) засновано Чорноморський банк торгівлі та розвитку (ЧБТР) – регіональний багатонаціональний банк зі статутним капіталом 1 млрд СДР. Угода про його створення була підписана цими країнами 30 червня 1994р. у м. Тбілісі (Грузія). Відповідно до цієї Угоди ЧБТР мав почати діяльність у 1995 р. Однак через брак коштів у країн-учасниць та політичну нестабільність активні переговори та процес ратифікації угоди країнами-учасницями розпочалися лише у 1996 р. Операційну діяльність розпочато лише з 1 червня 1999р. Штаб-квартира банку розташована у Салоніках (Греція). Внесок України до статутного фонду ЧБТР – 10%, що становить 13,5 млн СДР (18,15 млн дол. США).

ЧБТР створено з метою поглиблення інтеграції та зміцнення зв’язків між країнами Чорноморського економічного співробітництва (ЧЕС). Пріоритетними для банку повинні стати питання, що стосуються транспортних сполучень (морських та сухопутних), енергетики, сільського господарства, торгівлі тощо. Банк пропонуватиме країнам ЧЕС технічну й консультативну допомогу у виробленні ефективної економічної політики, засновуватиме спеціальні фонди, сприятиме інвестуванню в економічні та соціальні проекти, надаватиме гарантії та братиме участь у гарантіях і фінансових структурах державного й приватного секторів, поглиблюватиме співпрацю міжнародних фінансових установ розвитку з національними агенціями фінансів і розвитку країн-учасниць тощо. Враховуючи особливості країн-учасниць, які перебувають на різних етапах розвитку і переходу до ринкових відносин, ЧБТР надаватиме їм допомогу в проведенні структурних економічних реформ, сприятиме розвитку конкуренції, приватизації, підприємництва та зміцненню економічних зв’язків між країнами ЧЕС.

ЄВРОПЕЙСЬКИЙ БАНК РЕКОНСТРУКЦІЇ ТА РОЗВИТКУ

Європейський банк реконструкції та розвитку (ЄБРР) є регіональним міжнародним банком, що розпочав свою діяльність у 1991 р. Банк було створено зі спеціальною метою – сприяти переходу до відкритої економіки, орієнтованої на ринок, та розвитку приватної підприємницької діяльності у країнах Центральної і Східної Європи та країнах-колишніх республіках СРСР. Відповідно до Угоди про створення ЄБРР він діє тільки в тих країнах, які дотримуються принципів багатопартійної демократії, плюралізму і ринкової економіки і запроваджують їх у життя. Дотримання цих принципів ретельно контролюється Банком.

Банк розташований у Лондоні, має статус міжнародної фінансової установи, до складу якої входять 60 членів: 58 держав, включаючи всі європейські країни, країни інших регіонів світу (США, Мексика, Австралія, Єгипет, Японія та ін.), Європейський союз (ЄС) і Європейський інвестиційний банк (ЄІБ). Статутний капітал банку становить 20 млрд євро. Кожна країна-член представлена у Раді керуючих та Раді директорів Банку. В Україні ЄБРР має дипломатичний статус і статус привілейованого кредитора.

Головною особливістю ЄБРР, що відрізняє його від інших банків розвитку, є підтримка ним саме приватної підприємницької ініціативи. У цьому положенні виявляється сутність діяльності ЄБРР, яка проголошує, що не менше 60% загального обсягу фінансування Банку повинно спрямовуватися до приватного сектора. У 1997 р. зобов’язання у цьому секторі становили 76% за обсягами і 86% за кількістю від загального обсягу фінансування ЄБРР.

Надаючи кредити, Банк керується трьома основними умовами: окупність проекту у твердо конвертованій валюті, інвестиційна перевага приватного сектора та фінансування тільки 35% вартості проекту. Звичайно, важливо мати хорошу заставу – майно, акції тощо, які завжди оцінюються за світовими цінами.

Банк діє у країнах-операціях, число яких становить 26. З метою координації діяльності на місцях ЄБРР відкрив 28 представництв у всіх своїх країнах-операціях, за винятком однієї (Вірменія). Ці представництва беруть участь у процесі розроблення нових проектів і виконанні затверджених, тісно співпрацюючи з місцевими організаціями. У сучасних умовах організаційна структура Банку дещо трансформується, що виявляється в посиленні діяльності на місцях. Така децентралізація, на думку керівництва Банку, дасть змогу ефективніше реагувати на зміни ринкової кон’юнктури й удосконалювати критерії прийняття рішень. Представництва поєднуються у територіальні відділи. Україна, разом із Румунією, Боснією і Герцеговиною та Хорватією, входить до складу групи Південної і Східної Європи (BGCEE). Діяльністю територіальних груп керує Банківський департамент.

Усі повноваження щодо управління ЄБРР покладені на Раду керуючих на чолі з Головою і двома заступниками. Вона складається з міністрів фінансів або керуючих центральними банками країн-учасниць і представників від ЄС і ЄІБ. Рада керуючих делегує ряд своїх повноважень Раді директорів, яка відповідає за поточну діяльність Банку.

До Ради директорів входять Президент, три віце-президенти і 23 директори. Кожен віце-президент координує діяльність тієї чи іншої територіальної групи.

Збори акціонерів проводяться щорічно у квітні-травні почергово у Лондоні (у непарні роки) та в одній із країн-членів банку (у парні роки). Сьомі щорічні збори (1998 р.) відбулися у Києві.

Свою діяльність Банк будує за стратегією керованого зростання, на основі жорсткого дотримання здорових банківських принципів.

Функціями ЄБРР, що визначають пріоритети його діяльності, є:

– сприяння переходу до ринкової економіки та оцінка впливу своїх проектів на процес переходу країн на ринкові умови господарювання;

– підтримка приватної підприємницької ініціативи;

– заохочення спільного фінансування проектів та залучення прямих іноземних інвестицій у приватний та державний сектори;

– мобілізація внутрішнього та зовнішнього капіталу;

– допомога в діяльності інших інституцій.

Фінансування ЄБРР залежить від конкретності проектів і надається як на зміцнення фінансових інституцій або структурну реорганізацію великих компаній, так і у вигляді дрібних кредитів компаніям, що мають навіть кілька працівників.

Залучаючи ресурси на міжнародних ринках, поряд із власними ресурсами, ЄБРР надає свої послуги за комерційними цінами, дуже часто разом із партнерами (співфінансування). ЄБРР співпрацює з багатьма міжнародними інституціями, і насамперед із Групою Світового банку (СБ).

ЄБРР здійснює як пряме, так і опосередковане фінансування.

Пряме – це фінансування безпосередньо Банком, фінансуються великі за обсягом інвестиції або інфраструктурні проекти як приватні, так і за участі місцевої або центральної влади. Опосередковане фінансування відбувається через фінансових посередників (місцеві банки або інвестиційні фонди).

Залежно від порядку фінансування ЄБРР використовує різноманітні фінансові інструменти.

До інструментів прямого фінансування ЄБРР належать:

1. Кредити. Надаються на конкретні потреби з урахуванням кредито- і платоспроможності позичальника. Кредитний ризик або повністю бере на себе Банк, або частково синдиціюється. Кредит може бути забезпечений майном позичальника або пов’язаний з акціонерним капіталом.

2. Інвестиції в акціонерний капітал. Банк купує субконтро-льні пакети акцій, а також гарантує розміщення випуску акцій. При прямому вкладанні в акціонерний капітал Банк дуже часто назначає свого представника у спостережний комітет для забезпечення прозорості внутрішнього управління, підзвітності керівництва і розробляє чітку стратегію реалізації свого пакета акцій.

3. Гарантії ЄБРР допомагають позичальникам в отриманні доступу до фінансування і розподілу ризиків відповідно до побажань ЄБРР і його партнерів з фінансування. Гарантії на експортні кредити і роздрібні банківські послуги він не надає.

Мінімальна сума прямих кредитів, що надаються ЄБРР, становить 5 млн євро, хоча за певних умов сума може бути скориго-вана – зменшена або збільшена. Середня сума таких кредитів дорівнює близько 22 млн євро, строк кредитів – у середньому 5-10 років, у виняткових випадках – 15 років. Процент за кредитами може бути фіксований або плаваючий, установлюється він з маржою до ставки LIBOR.

Опосередковане фінансування застосовується для надання незначних за обсягом кредитів. Інструментами його є:

1. Кредитні лінії ЄБРР середньо- і довгострокового характеру фінансовим посередникам, якими є місцеві банки, для задоволення внутрішнього попиту на кредити на умовах ЄБРР.

2. Інвестиції в приватні акціонерні капітали здійснюються банком шляхом підписки на звичайні і привілейовані акції, або в інших формах. Об’єктом вкладень є, як правило, капітали інвестиційних фондів, які надалі самі вкладають ці кошти у приватні середні компанії, або в капітали банків з метою підтримки і розвитку фінансового сектора.

3. Програми розвитку банків. ЄБРР намагається допомогти місцевим банкам набути надійної репутації, яка б допомогла їм працювати на міжнародних фінансових ринках, мати доступ до інвестиційних ресурсів. ЄБРР може виступати у ролі гаранта. Здійснює програму різноманітної технічної допомоги банкам.

4. Співфінансування. Частка інвестицій ЄБРР у проектах приватного сектора, як правило, обмежується 35%. Саме тому Банк виступає у ролі каталізатора залучення інших інвесторів. Основними партнерами ЄБРР у співфінансуванні виступають:

* комерційні банки – шляхом участі у кредитах ЄБРР, перевідступлення прав, боргових зобов’язань, паралельних кредитів і кредитних ліній;

* офіційні партнерські установи – державні організації і фінансові установи, спеціально створювані на основі міжурядових угод;

* експортно-кредитні агенції – на основі прямого фінансування експортно-кредитних та інвестиційно-страхових гарантій;

* міжнародні фінансові установи – кредитування економічної і соціальної інфраструктур у приватному секторі й кредити під державну гарантію на здійснення великих проектів.

У 1997р. партнерами ЄБРР по співфінансуванню були 115 комерційних банків, частка яких у загальній сумі наданих кредитів становила 48%. Офіційні установи брали участь у 30 проектах (23% від загального обсягу “кредитування). Співфінансування зі спеціальними кредитними агенціями становило 13% від загальної суми наданих кредитів. Вісім операцій, частка яких 16%, здійснювалися з міжнародними фінансовими установами.

Україна вступила до ЄБРР 13 серпня 1992р. Мале та середнє підприємництво в нашій країні поки що розвинуте недостатньо, і міжнародне співробітництво з Банком максимально спрямоване на сприяння розвитку цього перспективного сектора економіки. Після вступу України до ЄБРР їй було відкрито кредитну лінію ЄС на суму 130 млн екю, яку практично відразу було використано. Пріоритетами діяльності банку в Україні на сьогодні є:

– підтримка та розвиток приватного сектора;

– зміцнення позицій фінансового сектора;

– сприяння та допомога в реструктуризації та модернізації сектора енергетики;

– розвиток малих та середніх підприємств (МСП);

– сприяння реконструкції та реформам ключових секторів інфраструктури, а саме: секторів транспорту, телекомунікацій та комунальних послуг;

– підтримка підвищення ядерної безпеки.

Згідно з першою кредитною угодою між ЄБРР та НБУ від 16 грудня 1994 р. Україні було відкрито кредитну лінію малим та середнім підприємствам (МСП-І) із загальним обсягом 120,2 млн дол. США. Українські підприємці мали можливість отримати кредит розміром від 50 тис. до 2,5 млн дол. під 14% річних на строк не більше як п’ять років із двома пільговими роками. МСП-позичальники повинні відповідати ряду вимог ЄБРР, серед яких:

а) МСП мають належати до приватного сектора;

б) мати не більше ніж 500 працівників;

в) фонди підприємства мають дорівнювати не більш як 2,5 млн дол. (перед упровадженням проекту);

г) співвідношення між залученими та власними коштами не повинно перевищувати 70 : 30;

д) коефіцієнт покриття обслуговування боргу не може бути меншим за 1,3 : 1.

За цією програмою укладено 145 проектів на суму 133,9 млн дол. США. Найбільше коштів спрямовано у харчову промисловість (30%), на транспортні послуги (8,59%), у легку (8,22%) та деревообробну (7,88%) промисловість, сільське господарство (переробні галузі) (7,48%), хімічну промисловість (7,16%). В обслуговуванні кредитної лінії брали участь комерційні банки “Аваль”, “Ажіо”, “Вабанк”, “Надра”, Приватбанк, Український кредитний банк, “Україна”, Західноукраїнський комерційний банк.

Оскільки проект розвивався успішно, ЄБРР та НБУ розпочали в 1998 р. програму мікрокредитування із залишку коштів першої кредитної лінії (6 млн дол. С11ІА). Програма реалізується разом із Німецько-Українським Фондом. За два роки дії програми було видано понад 1000 кредитів загальним обсягом понад 20 млн дол. США. Програма мікрокредитування має на меті:

* надання кредитних коштів мікро- та малим підприємствам;

* надання технічної підтримки комерційним банкам у сприянні розвитку зазначених цільових груп;

* створення умов для довгострокового фінансування мікро- та малих підприємств українськими комерційними банками.

З огляду на успішну реалізацію першої кредитної лінії, 8 травня 1998 р. було підписано угоду між НБУ та ЄБРР про впровадження другої кредитної лінії (МСП-2), яка вже реалізується. Цей проект має на меті надати середньострокові кредити мікро-, малим та середнім підприємствам через українські банки. Розмір лінії становить 75,1 млн євро. З цієї суми буде перевідступлено у вигляді позичок малим та середнім приватним підприємствам 66 192 тис. дол. США двома рівними траншами і мікрокредитів трьома траншами (один – 11 032 тис. та два по 5516 тис. дол. США) малим підприємствам і приватним підприємцям. Розмір цих кредитів становитиме від 125 000 до 2,5 млн дол. США.

Ще одним напрямом роботи ЄБРР з Україною є фінансування через венчурні фонди. У межах цієї програми у 1992р. було підписано угоду з Фондом “Україна”, за якою було профінансовано понад 30 компаній на суму більше як 10 млн дол. У 1998 р. підписано угоду з “Глобал Фінанс” загальним обсягом 60 млн дол. США для фінансування у Румунії та в Україні, максимальне фінансування становить до 10 млн дол. США. У тому ж самому році було підписано угоду з “Євровенчерз Україна” обсягом капіталізації 30 млн дол. США.

Виходячи зі стратегії ЄБРР відносно України, НБУ при активній ролі ЄБРР готується до створення Мікрофінанс Банку з обсягом капіталу 10 млн євро. Серед інвесторів банку мають бути Міжнародна фінансова корпорація; Німецько-український фонд “Трансформ”, Західноєвропейський фонд підприємництва для країн СНД. Очікується, що портфель кредитів становитиме до кінця 2000р. приблизно 15 млн євро. У своїй діяльності новий банк буде орієнтуватися на компанії з чисельністю працюючих менш як 100 осіб.

Подальший розвиток економіки країни стимулює пошук різноманітних форм регіональних валютно-фінансових відносин. У цьому напрямі Україна співпрацює не тільки з ЄБРР, а й з іншими установами, зокрема з Німецькою кредитною установою для відбудови (KFW), яка також діє у сфері мікрокредитування. Після офіційного візиту Федерального Канцлера Німеччини Гельмута Коля в Україну у вересні 1996 р. було прийнято рішення про створення кредитного Німецько-Українського Фонду (НУФ), метою якого є поліпшення доступу до кредитів малих і середніх підприємств в Україні для фінансування інвестицій та оборотних коштів. Цей фонд є доповненням до вже існуючих проектів у межах програми Уряду Німеччини “Трансформ”. Він створений у вигляді поновленого револьверного фонду із початковим капіталом траншу Уряду Німеччини Україні розміром 10 млн німецьких марок.

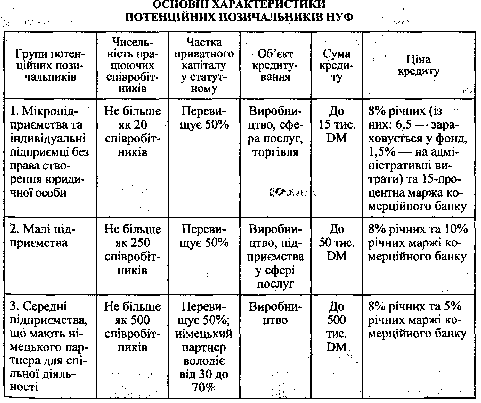

Через 1,5 року після надання першого кредиту по лінії ПУФ цим фондом було видано близько 600 кредитів на суму, що перевищує 21 млн німецьких марок. Відповідальними за виконання проекту є KFW і НБУ. В українських банках, які обслуговують цю кредитну лінію, було створено відділи мікрокредитування, де працюють кредитні експерти, що пройшли теоретичну підготовку у межах програми Трансформ. Потенційними позичальниками є групи підприємств, які відповідають вимогам, наведеним у табл. 13.1.

мал. 74

У програмі беруть участь п’ять банків: АППБ “Аваль”, АБ “Ажіо”, ВАТ “ВаБанк”, КБ “Приватбанк” та АКБ “Київ-Приват”. За станом на 1 липня 1999р. банки – учасники обслуговування кредитної лінії НУФ видали 874 кредити на суму 28 342 411,20 німецьких марок. 80% (700) від загальної кількості кредитів було надано малим підприємствам, 17,8% – мікропід-приємствам і 18 кредитів – спільним українсько-німецьким підприємствам. За сферою використання кредити в основному надавались підприємствам сфери послуг – 54,3%, у виробничу сферу – 33,1% та підприємствам торгівлі – 12,6%.

Отже, в Україні створюються сприятливі умови для розвитку партнерства зі світовою спільнотою у сфері малого та середнього бізнесу. Приватний бізнес – фундамент ринкової економіки, опора відкритого демократичного суспільства, запорука подальшого ефективного розвитку економіки.

Нині фінансова допомога Україні здійснюється за такими напрямками.

- Реабілітаційна позика. Кошти спрямовуються на здійснення основних економічних реформ, включаючи лібералізацію цін і торгівлі; приватизацію державних підприємств; реформи сільського господарства та енергетики; підтримку макроекономічної стабілізації, а також фінансування потреб імпорту української економіки.

- Позики на розвиток виробництва. Кошти спрямовуються на фінансування критичного імпорту, поточні затрати органів влади при передачі їм підприємств об’єктів соціальної інфраструктури.

- Проекти інституційної перебудови. Кошти спрямовуються на підготовку спеціалістів, придбання обладнання, надання консультацій ключовим державним установам, включаючи – Міністерство фінансів, Національний банк, Фонду державного майна та Антимонопольному комітетові.

- Проект фінансування фінансових установ. Кошти спрямовуються у вигляді кредиту окремим фінансовим установам для перекредитування приватним підприємствам, яким необхідні кошти, орієнтовані на експорт та інші види першочергової діяльності, поліпшення законодавства у цій сфері.

БАНК МІЖНАРОДНИХ РОЗРАХУНКІВ

Найстарішою кредитною інституцією регіонального типу є Банк міжнародних розрахунків (БМР). Банк було засновано у ході реалізації плану Юнга після Першої світової війни 20 січня 1930 р. відповідно до міжурядових угод. Основна мета його створення полягала у врегулюванні проблем платежів Німеччини. Засновниками БМР стали група із шести центральних банків (Бельгії, Великобританії, Німеччини, Італії, Франції та Японії) і група банків США на чолі з Банкірським домом Моргана. За згодою сторін Банк був розташований у Швейцарії, яка надала йому Установчу хартію, але його діяльність регулюєтьвя міжнародним правом. Нова міжнародна організація повинна була сприяти співробітництву центральних банків країн-учасниць і надавати додаткові можливості щодо здійснення міжнародних фінансових операцій (стаття 3 першого Статуту). БМР розпочав свою діяльність 17 травня 1930 р. у Базелі. До 1932 р. його учасниками стали ще 19 країн Європи.

Банк міжнародних розрахунків незмінне залишається центральною банківською установою на світовій арені. Він належить центральним банкам країн-членів, контролюється ними, надає чимало суто спеціалізованих послуг центральним банкам як членам БМР, так і іншим центральним банкам.

Одна з основних цілей міжнародної діяльності Банку полягає в зміцненні міжнародної фінансової стабільності. Особливої актуальності така діяльність набуває в сучасних умовах інтеграції світових фінансових ринків. Це визначає місце і роль банку в системі міжнародних відносин: БМР є місцем зустрічі представників центральних банків; є банком центральних банків – зберігає їх депозити, які становлять значну частку світових валютних резервів, здійснює розрахунки між ними на кліринговій основі; є агентом або довіреною особою з різноманітних міжнародних фінансових домовленостей.

Членами БМР нині є 41 центральний банк країн Європи, Азії, Африки та США, ряд країн очікують рішення щодо включення їх до БМР. США представлені у Банку City Bank Corp, а не Федеральною Резервною Системою (ФРС). Однак остання тіено співпрацює з Банком: на щомісячних нарадах у Базелі (Базельський клуб) і загальних зборах засновників БМР завжди присутній член Ради керуючих ФРС. Пріоритет в управлінні діяльністю БМР належить країнам Західної Європи.

За правовим статусом БМР є компанією з обмеженою відповідальністю, що має випущений акціонерний капітал. Статутний акціонерний капітал банку міжнародних розрахунків становить 1500 млн золотих франків у вигляді 600 000 акцій з рівною номінальною вартістю (2500 золотих франків за акцію). Відповідно до статті 7 Статуту БМР, акції, що випущені (517 125 акцій), повністю оплачені з розрахунку 25% їх номінальної вартості (625 золотих франків за акцію). За станом на 31 березня 1997 р. оплачена частина акціонерного капіталу БМР становила 323,2 млн золотих франків.

На капітал Банку кожна країна-учасниця в межах свого пато-вого внеску може здійснити або пряму підписку на акції або продаж їх на відкритому валютному ринку. Перший шлях передбачає, що центральні банки самі підписуються на акції, а другий – що вони можуть організувати публічну підписку на акції у своїх країнах. Відповідно до другого підходу частина випуску акцій у Бельгії, Франції і повний випуск у США належить приватним акціонерам. Частка цих держателів у капіталі Банку становить 14%, і близько 86% випущеного акціонерного капіталу зареєстровано на ім’я центральних банків. Усі акції мають рівні права на отримання щорічних дивідендів, разом з тим право голосу (присутності) належить виключно центральним банкам тієї країни, у якій відбувалась первісна підписка на національний випуск акцій.

Адміністративна структура БМР має три органи: загальні збори акціонерів, рада директорів і правління.

Загальні збори скликаються щороку, як правило, у другий понеділок червня з представників центральних банків-акціонерів, голоси яких розподіляються пропорційно до кількості їх акцій.

До складу Ради директорів входять шість керуючих центральних банків. Крім того, кожний із них назначає ще одного члена, який представляє його країну. Сьогодні членами ради директорів є керуючі центральних банків Бельгії, Німеччини, Італії, Великобританії, Франції і голова Ради керуючих ФРС США. Положення Статуту передбачає вибір у Раду ще не більше дев’яти керуючих інших центральних банків-членів. Зараз вибраними членами є Канада, Нідерланди, Швейцарія, Швеція та Японія. Із числа членів Ради директорів обирається голова і призначається президент банку (з 1948р. ці дві посади виконує одна особа). З 30 червня 1997 р. ці посади обіймає керуючий Національним банком Бельгії Альфонс Верплатсе.

Рада директорів призначає головного менеджера (нині ним є Ендрю Д. Крокетт) та інших членів правління, яке здійснює оперативну діяльність з керівництва банком.

БМР виконує цілий ряд функцій. Зокрема він:

* здійснює широке коло банківських операцій з метою сприяння центральним банкам в управлінні їх валютними резервами, тобто БМР є банком центральних банків;

* слугує форумом (організатором) міжнародного грошово-кредитного і валютного співробітництва, у рамках якрго періодично зустрічаються керівники центральних банків;

* виступає інформаційно-дослідним центром з питань грошово-кредитних та валютно-фінансових відносин;

* виконує функції агента та довіреної особи з виконання міжнародних фінансових угод, у тому числі до 1994 р. у рамках ЄС.

Як банк центральних банків БМР виконує важливу функцію координатора діяльності цих банків. Водночас не тільки центральні банки-акціонери, а й інші центральні банки (близько 120), а також різноманітні міжнародні фінансові установи використовують БМР як банк. Крім здійснення взаємних міжнародних розрахунків, він надає усілякі фінансові послуги щодо управління зовнішніми резервами центральних банків.

Крім того, БМР приймає від центральних банків короткострокові вклади (до трьох місяців) в іноземній валюті або золоті. На кінець березня 1997 р. загальна сума депозитів у БМР становила близько 113,1 млрд дол. США, що становить близько 7% світових валютних запасів. Із цими коштами БМР виконує такі операції:

– операції з валютою і цінними паперами (в основному короткострокові державні цінні папери);

– депозитно-позичкові операції (надає центральним банкам забезпечені золотом або депозитами кредити, іноді надає неза-безпечені (резервні) кредити на надто короткі строки);

– приймання урядових вкладів за особливими угодами (БМР не дозволено надавати кредити урядам або відкривати їм поточні рахунки);

– інвестиційні послуги управління портфелем цінних паперів;

– операції з купівлі-продажу і зберігання золота;

– інші послуги на світових ринках як агента або кореспондента центральних банків (проміжне фінансування).

Як уже зазначалося, БМР – це своєрідний форум, що сприяє міжнародному співробітництву банків. Він регулярно організовує у себе зустрічі (Базельські зустрічі) представників центральних банків країн-членів та інших центральних банків, співпрацює з Групою десяти. Головна мета цих зустрічей – досягнення високого ступеня взаєморозуміння з питань грошово-кредитного й економічного характеру, функціонування світової валютної системи тощо.

БМР створює можливості для роботи різноманітних комітетів (як постійних, так і спеціальних), що вивчають і обговорюють конкретні питання: проблеми міжнародної заборгованості; упровадження фінансових інновацій, удосконалення фінансових інструментів, структури фінансових ринків, банківського нагляду, забезпечення ефективності і стабільності систем внутрішніх і міжнародних платежів і розрахунків тощо.

Під егідою БМР і за його підтримки працюють три комітети з розроблення та погодження нормативних банківських стандартів:

1) Базельський комітет з банківського нагляду – розробляє мінімальні принципи ефективного банківського нагляду;

2) Базельський комітет з систем платежів і розрахунків – здійснює нагляд за міжнародними розрахунками і розробляє нові механізми міжнародних розрахунків. Найбільш значущими є його рекомендації щодо розрахунків за фінансовими деривативами, урахування системних ризиків тощо;

3) Постійний комітет з євровалют – вивчає і надає рекомендації щодо удосконалення банківського регулювання ринку євровалют.

За роки свого існування БМР перетворився на провідний інформаційно-дослідницький центр з монетарних і фінансових проблем. Він збирає і публікує інформацію про стан на міжнародному ринку банківських і фінансових послуг. Дослідження банку мають прикладний характер. БМР готує міжбанківську базу даних, доступ до якої мають центральні банки. Вона містить інформацію про діяльність центральних банків на зовнішніх валютних ринках та про стан цих ринків.

БМР своєю діяльністю сприяє виконанню міжнародних фінансових угод, надаючи з цією метою посередницькі і довірчі послуги. При цьому він діє як фіскальний агент або банк-депо-зитарій з міжнародних угод про позики. Так, БМР виконував роль агента приватної системи клірингових платежів і розрахунків в екю при Банківській асоціації екю (БАЕ). Нині він є агентом щодо клірингових платежів у євро. Крім того, Банк може виконувати інші різноманітні функції, наприклад агента з гарантування повернення боргу.

Україна не є учасником БМР. Але Національний банк України розглядає можливості щодо організації співробітництва з БМР. Адже Банк міжнародних розрахунків є великою світовою організацією, яка сприяє міжнародному валютно-кредитному співробітництву, є банком центральних банків.

ВИСНОВОК

Стрімке зростання світового фінансового ринку в останні десятиліття, істотне збільшення прямих іноземних інвестицій після ІІ світової війни, мексиканська фінансова криза 1994 р., азійська криза 1998 р. привернули пильну увагу аналітиків, науковців, керівних кіл міжнародних валютно-фінансових організацій до необхідності подальшого удосконалення сучасної міжнародної валютної системи. Початок широкої дискусії з цих питань було покладено під час відзначення 50-річчя від дня створення Бретгон-Вудської валютної системи, заснування Міжнародного валютного фонду та Міжнародного банку реконструкції і розвитку.

Міжнародні та регіональні валютно-кредитні установи з’явилися у XX ст. Вони створені та діють на основі міждержавних угод та покликані регулювати міжнародні економічні відносини, їх мета – сприяти розвитку зовнішньої торгівлі й міжнародного та регіонального валютно-фінансового співробітництва, підтримувати рівновагу платіжних балансів країн, що входять до них, регулювати курси їхніх валют, надавати кредити цим країнам і гарантувати приватні позики за кордоном.

Міжнародні та регіональні валютно-фінансові організації мають свої цілі, вирішують різні завдання та діють на глобальному та регіональному рівнях, їх діяльність є важливою складовою світового та регіонального співробітництва й інтеграції. Україна, розвиваючи співробітництво з багатьма з них, намагається інтегруватися у світову економічну систему.

Найважливішу роль відіграють Міжнародний валютний фонд (МВФ) і Міжнародний банк реконструкції та розвитку (МБРР), який є головною установою Групи Світового банку. Окрім МБРР, до структури Групи Світового банку входять Міжнародна фінансова корпорація (МФК), Міжнародна асоціація розвитку (МАР), Багатостороння агенція гарантування інвестицій (БАП), а також Міжнародний центр урегулювання інвестиційних конфліктів (МЦУІК).

МВФ – міжнародна наднаціональна валютно-кредитна організація, що має статус спеціалізованої представницької установи ООН. МВФ сприяє міжнародному валютному співробітництву та стабілізації валют, підвищенню ступеня їх конвертованості, підтримує рівновагу платіжних балансів країн-членів Фонду, надає короткострокові кредити країнам-членам Фонду для покриття тимчасового дефіциту їхніх платіжних балансів, на ліквідацію валютних обмежень, організовує консультативну допомогу з фінансових і валютних питань.

Остаточне з’ясування усіх питань та забезпечення практичного функціонування реформованої системи пропонується покласти на МВФ. При цьому МВФ повинен зосередитися переважно на наданні позик, спрямованих на підтримання макроекономічної рівноваги, а не довгострокового розвитку, що входить до функцій Світового банку. Макроекономічне регулювання, уніфіковані валютні курси та відкрита система платежів мають стати наріжним каменем діяльності МВФ, що посилить його системну трансформаційну здатність щодо фінансування і підтримання макроекономічних стабілізаційних програм. Йдеться про всебічне надання допомоги своїм членам у підтримці зорієнтованої на розвиток економічної стратегії, що включає контрольовану інфляцію, кредитні параметри, регулювання валютних курсів та відкриття економік перехідних країн та країн, що розвиваються, для торгівлі та іноземних інвестицій. Безперечно, стратегія МВФ мусить бути гнучкою і враховувати унікальні умови, історичні, геополітичні та інші особливості кожної країни.

Впровадження централізовано-керованої міжнародної валютно-кредитної системи є тривалим процесом. Її практичне здійснення вирішальною мірою залежатиме від узгодженої політики провідних індустріальних держав світу, насамперед «великої сімки», від перебігу подій у самій розгалуженій системі міжнародних валютних відносин. У цьому зв’язку зростає також значення аналітичної роботи, що здійснюється в рамках МВФ, зокрема, шляхом підготовки і видання «Світового економічного огляду», та ін.

Особливо зростає його значення як повноважного центра координації економічної і монетарної політики глобального рівня, під час гострих фінансових криз, подібних до тієї, що сталася у Мексиці. МВФ виступає тоді як ефективний інструмент гарантування монетарної кооперації і співробітництва.

Сприяння з боку МВФ може здійснюватися за двома напрямами.

По-перше, надання технічної допомоги країнам в удосконаленні їх економічної політики таким чином, щоб унеможливити перевищення меж валютних диспаритеїів та виникнення криз платіжних балансів.

По-друге, якщо криза все ж сталася, надання фінансової підтримки для здійснення корекційної політики. Це вимагає створення попереджувальної системи, яка б пильно відслідковувала урядову політику і пропонувала необхідні корективи та створювала можливості для взаємної перевірки та уточнення економічних індикаторів.

МБРР – одна з найбільших і найвпливовіших у світі міжнародних фінансово-кредитних установ, яка надає довгострокові позики під державні програми тільки урядам і центральним банкам країн-членів. Членами МБРР можуть бути тільки члени МВФ. Основна різниця між МВФ та МБРР полягає в тому, що МВФ більше концентрує свою увагу на питаннях короткострокової фінансової стабільності в країнах, тоді як МБРР зосереджується переважно на середньо- та довгострокових проектах структурних та галузевих перетворень в економіках країн-членів. Якщо з якихось причин МВФ призупиняє свої програми в будь-якій країні, це призводить до припинення програм кредитування з боку МБРР.

Регіональні міжнародні кредитно-фінансові установи створюються поступово, відповідно до певних етапів розвитку світогосподарських зв’язків та інтенсивності інтеграційних процесів. Вони мають схожі цілі – це розвиток економіки, економічного співробітництва та інтеграції у регіоні. У них однотипний порядок формування пасивів, однакова форма правління, ідентичні об’єкти кредитування – переважно інфраструктура, сільське господарство, добувна промисловість. Кредити надаються лише країнам-членам.

До найвідоміших регіональних кредитно-фінансових установ належать Міжамериканський банк розвитку, Африканський банк розвитку, Азіатський банк розвитку. У межах європейського економічного співробітництва діють кілька регіональних міжнародних валютно-кредитних установ, основними з яких є Європейський інвестиційний банк, Європейський фонд валютного співробітництва та ін. Для сприяння країнам Центральної та Східної Європи у становленні ринкової економіки європейськими країнами було створено у 1991 р. Європейський банк реконструкції та розвитку (ЄБРР).

Особливістю ЄБРР є підтримка приватного підприємницького сектора, частка якого в інвестиціях ЄБРР повинна становити не менше як 60% від загального обсягу. Фінансування ЄБРР залежить від конкретних проектів, кредити надаються як прямо, так і опосередковано на зміцнення фінансових інституцій, структурну реорганізацію великим та дрібним компаніям.

Банк Міжнародних розрахунків є найдавнішою міжнародною організацією, основною функцією якої є регулювання платежів центральних банків та розроблення нормативних документів з банківського нагляду.

Таким чином, сучасні міжнародні відносини потребують оперативних і скоординованих дій національних урядів та міжнародних валютно-кредитних організацій.

Література:

- Афанасьєва. Гроші та кредит – К.: 2004.

- Боринець С. Я. Міжнародні валютно-фінансові відносини: Підручник. – К.: Т-во «Знання», КОО, 2002.

- Гроші та кредит / за ред. М. І. Савлука.

- Гроші. Кредит. Банки.: Підручник для вузів / Є.Ф. Жуков, Л. М. Максимова та ін. / під ред. проф. Є. Ф. Жукова. – 1999. – 622с.

- Гальчинський А. С. / Сучасна валютна система / К.; Вища шк., 2001.

- Демківський А. В. Гроші та кредит. Навч. посібник – К.: Дакор, 2005. – 528с.

- Міжнародні валютно-кредитні відносини: підручник / А. С. Філіпенко, В. І. Мазуренко, В. Д. Сікора та ін. – К.: Либідь, 1998.

Нашли опечатку? Выделите и нажмите CTRL+Enter